租稅

常見問題

以下是關於就業金卡的常見問答,包括申請資格、流程、延期和健保等。

金卡持卡人符合下列3項規定者, 得依《外國專業人才延攬及僱用法》第20條規定 ,申請租稅優惠:

- 因工作而首次核准在我國居留(註1)。

- 在我國從事與其經認定特殊專長相關的專業工作。

- 於受聘僱從事專業工作之日或取得就業金卡之日前5年內,在我國未設有戶籍且非屬所得稅法規定我國境內居住之個人。

註1:該課稅年度須在我國居留滿一百八十三日

符合租稅優惠條件的金卡持卡人,應於辦理各該課稅年度綜合所得稅結算申報時(即所得發生年度次年5月)或離境申報時向稽徵機關提出申請。

在中華民國境內提供勞務之報酬,即屬於「中華民國來源所得(註1)」,需繳納綜合所得稅;外國人因在臺居留期間之時間長短,納稅方式有不同(註2)。

註1:針對中華民國來源所得定義,請見: 《所得稅法》第8條規定 。

註2:居留時間與納稅方式細節,請見: 國稅局說明 。

欲知更多細節,請洽各區稅務機關: 聯絡資訊 。

國稅局於五月開始受理個人所得稅報稅申報。如果您計劃在五月之前離境,請提前辦理報稅手續。繳稅程序視雇用情況有所不同,詳情如下:

情況一:雇主是台灣公司(有扣繳憑單) 台灣公司會提供扣繳憑單,請持扣繳憑單辦理報稅手續。

情況二:雇主是台灣個人(無扣繳憑單) 您需提供相關的收款證明,例如匯款紀錄或薪資條,並附上工作合約等文件作為證明。

情況三:雇主是國外公司 報稅時需準備經國外稅務機關認證的文件,並提供經國外合格會計師或公證人公證的所得文件正本,附上會計師的執照影本。 若無法提供上述文件,請提供發票或合約等證明所得金額來源的文件。

申報方式與表格,請參考: 財政部台北國稅局網頁 。 欲了解更多稅務資訊,請參考: 稅務居民身分及相關申報作業 。

營所稅之多寡與是否僱用外國人無關。金卡持卡人之租稅優惠措施對公司之營所稅徵收亦無任何影響。

外國特定專業人才租稅優惠的法源為: 《外國特定專業人才減免所得稅辦法》第三條 與 《外國專業人才延攬及僱用法》第二十條 。

符合租稅優稅條件之金卡持卡人,所得超過新臺幣300萬元的課稅年度起算5年內,各年度薪資所得超過300萬元部分,以半數計入各該年度綜合所得總額課稅。各該課稅年度如果有取得屬於所得基本稅額條例第12條第1項第1款規定的海外所得,也免計入個人基本所得額計算基本稅額。

請注意:外國人才取得金卡後,仍需符合特定條件,才能享有租稅優惠;請參考相關法規: 《外國特定專業人才減免所得稅辦法》第三條 與 《外國專業人才延攬及僱用法》第二十條 。

兩者規定雖有不同,惟外籍專業人士只要符合規定要件,可同時適用兩者優惠規定。

資料來源:「外籍專業人士租稅優惠之適用範圍」(財政部97年1月8日台財稅字第09600511820號令發布,99年3月12日台財稅字第09804119810號令修正)。

上述優惠之申請資格與詳情,請見: 《外國專業人才延攬及僱用法》第二十條 、 《外籍專業人士租稅優惠之適用範圍》 與 《外國特定專業人才減免所得稅辦法》第三條 。

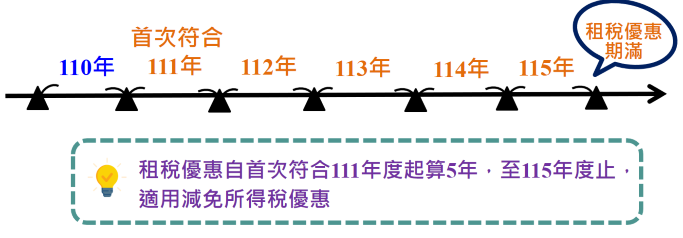

金卡持卡人首次符合租稅優惠的所有條件起,起算5年可適用減免所得稅優惠。 例如:David於110年取得就業金卡,110年度至114年度均居留滿183天且從事專業工作取得的薪資所得超過300萬元,且符合其他租稅優惠條件,其租稅優惠適用期間以110年度為起算時點, 110年度至114年度可適用減免。

請注意:外國人才取得金卡後,仍需符合特定條件,才能享有租稅優惠;請詳閱相關法規: 《外國特定專業人才減免所得稅辦法》第三條 與 《外國專業人才延攬及僱用法》第二十條 。

符合租稅優惠條件的金卡持卡人,於適用租稅優惠之課稅年度取得屬所得基本稅額條例第12條第1項第1款規定的海外所得,免計入個人基本所得額計算基本稅額,但如有海外所得以外的基本所得額加計項目(如有價證券交易所得等),且與綜合所得淨額加總超過免稅額度(113年度調高為750萬元)者,仍須辦理所得基本稅額申報。

依 《外國專業人才延攬及僱用法》第24條 有關香港或澳門居民準用規定,港澳人士也可以依照此法第20條規定,申請所得稅減免。

請注意:針對租稅優惠資格,外國人才取得金卡後,仍需符合特定條件,才能享有租稅優惠;請參考相關法規: 《外國特定專業人才減免所得稅辦法》第三條 與 《外國專業人才延攬及僱用法》第二十條 。

持有就業金卡的外國特定專業人才,應提示以下文件:

- 因工作而首次核准在我國居留的就業金卡影本;如非首次核准居留,應另檢附以前經核准居留原因不是從事專業工作的相關證明文件(如前次在我國就學或依親等的居留證影本)。

- 實際從事經認定特殊專長相關的專業工作聘僱合約及其他足資證明文件。

雙重國籍者可申請所得稅減免。( 《外國專業人才延攬及僱用法》第20條 )。

註:我國國民兼具外國國籍而未在我國設有戶籍,並持外國護照至我國從事專業工作或尋職者,依外國專業人才的規定辦理。( 《外國專業人才延攬及僱用法》第25條 )。

金卡持卡人在我國從事專業工作前,若曾核准在我國居留,但居留原因非屬工作事由(例如:依親、就學),不受首次核准的限制。

指年度中(1/1~12/31)未在我國設有戶籍且在我國居留合計未滿183天的個人。

減免後境內所得:

減免金額 = (820萬元 - 薪資所得特別扣除額20萬元 - 300萬元) * 50% = 250萬元

減免後境內所得 = 820萬元 - 薪資所得特別扣除額20萬元 - 減免金額250萬元 = 550萬元

減免後境外所得:

減免後境外所得 = 0 (符合租稅優惠條件者境外所得全數免稅)

與個人所得稅相關的問題,可參考 財政部網站的常見問題解答 。

若要申請退稅,您可以前往 財政部的網站 進行查詢。

最新文章

從僅剩一個月的金流到三倍的業務成長 - Han Jin和LUCID的美國/台灣創業故事 Han Jin(以下簡稱Han),6歲隨家人從中國移民德國並在漢堡長大,於卡爾斯魯爾理工學院獲得管理科學與一般工程學士學位,2012年在加州大學柏克萊 …

2023 外國專業人才調查摘要 國家發展委員會(下稱國發會) Talent Taiwan國際人才服務及延攬中心(原為台灣就業金卡辦公室)於 2023 年7至8月間,針對在臺的外籍人才進行年度問卷調查,回覆問卷計1,021份,受訪者來自64 …

從學生身分到永久居民:透過金卡,Lakshay Sachdeva 展開了卓越之旅 台灣擁有文化、自然景色及就業市場的優勢及吸引力,長久以來都是國際人才薈萃之地。在眾多外國專才中,Lakshay Sachdeva的例子脫穎而出。來台就學後, …